Cavatina Holding S.A. zaoferuje inwestorom kolejną serię obligacji w ramach której zamierza wyemitować 3,5-letnie papiery o wartości do 20 mln zł. Zapisy będą przyjmowane w dniach 1-11 lipca 2022 r., a funkcję oferującego pełni Michael/Ström Dom Maklerski. W przeprowadzonej w czerwcu emisji spółka uplasowała obligacje o wartości 40 mln zł, a redukcja złożonych zapisów wyniosła 37%.

– Bardzo dziękujemy wszystkim inwestorom, którzy złożyli zapisy na obligacje w zakończonej emisji. Alokacja walorów zakończyła się wyraźną redukcją, dlatego jeszcze w lipcu organizujemy kolejną emisję w ramach programu skierowanego do inwestorów detalicznych. Mamy nadzieję, że pozwoli ona zaspokoić zgłoszony przy okazji poprzedniej emisji popyt oraz zachęci kolejnych inwestorów – mówi Daniel Draga, Wiceprezes Zarządu Cavatina Holding S.A.

Cavatina Holding S.A. zdecydowała o emisji do 20 000 obligacji serii P2022C o wartości nominalnej 1 000 zł i oprocentowaniu bazującym na WIBOR 6M powiększonym o marżę 6%. Funkcję oferującego tak jak przy okazji wcześniejszych emisji będzie pełnić Michael/Ström Dom Maklerski. Zapisy będą przyjmowane w dniach 1-11 lipca 2022 r. w oddziałach oferującego oraz w domach maklerskich wchodzących w skład konsorcjum dystrybucyjnego: DM BDM i Noble Securities. Dzień przydziału obligacji przewidziany jest na 20 lipca 2022 r., a obligacje mają zadebiutować na rynku Catalyst pod koniec lipca 2022 r.

Szczegółowe informacje na temat prowadzonej emisji zawarte są w Ostatecznych Warunkach Emisji Obligacji zamieszczonych na stronie www spółki.

Emisja prowadzona jest na podstawie prospektu zatwierdzonego przez KNF 10 stycznia 2022 r. pozwalającego na emitowanie zabezpieczonych obligacji o łącznej wartości do 200 mln zł w ramach programu emisji obligacji ustanowionego we wrześniu 2021 r. W czerwcu 2022 r. spółka uplasowała w ofercie publicznej obligacje serii P2022B o wartości 40 mln zł, a inwestorzy złożyli zapisy o wartości 63,4 mln zł, co oznacza stopę redukcji około 37%. Pierwsza emisja w ramach tego programu, w której spółka uplasowała obligacje serii P2022A o wartości ponad 40 mln zł, które zadebiutowały na Catalyst 11 marca 2022 r. została przeprowadzona w pierwszym kwartale 2022 r.

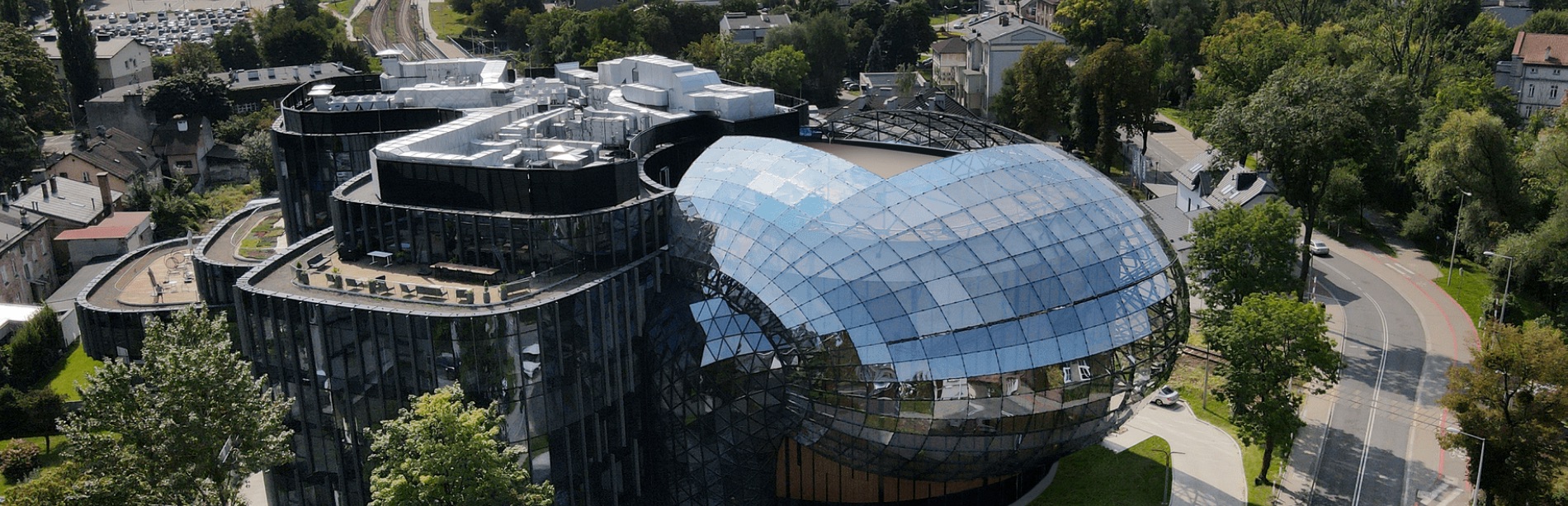

Cavatina Holding S.A. to notowany na GPW, jeden z największych polskich deweloperów biurowych. Spółka kontynuuje proces dywersyfikacji źródeł finansowania, mający na celu wsparcie realizacji strategicznego celu Grupy, czyli osiągnięcia 1 mln mkw. portfela inwestycji w 2025 r. Oprócz ustanowionego we wrześniu programu obligacji do 200 mln zł, w ramach którego przeprowadzana została obecna emisji, w grudniu 2021 r. spółka ustanowiła nowy, bezprospektowy program emisji obligacji do kwoty 200 mln zł, które mogą być oferowane wybranym inwestorom kwalifikowanym.