W poniedziałek 5 lipca rozpoczęło się przyjmowanie zapisów od inwestorów indywidualnych na akcje Cavatina Holding, największego polskiego dewelopera biurowego. Zapisy potrwają do czwartku 8 lipca i są przyjmowane po cenie maksymalnej 50 zł za akcję.

NIE PODLEGA ROZPOWSZECHNIANIU, PUBLIKACJI ANI DYSTRYBUCJI, BEZPOŚREDNIO CZY POŚREDNIO, W CAŁOŚCI LUB W CZĘŚCI, NA TERYTORIUM ALBO DO STANÓW ZJEDNOCZONYCH AMERYKI, AUSTRALII, KANADY LUB JAPONII LUB JAKIEGOKOLWIEK INNEGO PAŃSTWA LUB JURYSDYKCJI, W KTÓRYCH TAKIE ROZPOWSZECHNIENIE, PUBLIKACJA LUB DYSTRYBUCJA STANOWIŁABY NARUSZENIE PRAWA.

Niniejsze ogłoszenie jest reklamą, a nie prospektem dla celów Rozporządzenia UE 2017/1129 oraz nie stanowi ani nie powinno być intepretowane jako oferta, nakłanianie lub zaproszenie do sprzedaży lub emisji, jak również jako oferta, nakłanianie lub zaproszenie do złożenia zapisu, gwarantowania, kupna lub innego nabycia papierów wartościowych Spółki lub jej podmiotów zależnych w jakiejkolwiek jurysdykcji, ani jako zachęta lub rekomendacja do podjęcia działań o charakterze inwestycyjnym w jakiejkolwiek jurysdykcji. Prospekt sporządzony w związku z ofertą publiczną i dopuszczeniem oraz wprowadzeniem papierów wartościowych Spółki do obrotu na Giełdzie Papierów Wartościowych w Warszawie jest jedynym wiążącym dokumentem zawierającym informację o Spółce oraz ofercie jej papierów wartościowych w Polsce. Po opublikowaniu, z zachowaniem wszelkich wymogów wynikających z regulacji dotyczących papierów wartościowych, prospekt będzie dostępny na stronie internetowej Spółki pod adresem www.ir.cavatina.pl/ipo

W trwającej ofercie publicznej zaoferowanych zostanie do 7,5 mln akcji nowej emisji dających do 30,12% w podwyższonym kapitale. Zapisy na akcje przyjmują: Biuro Maklerskie mBanku, Biuro Maklerskie Pekao, Biuro Maklerskie PKO Banku Polskiego, Dom Maklerski BDM oraz Dom Maklerski BOŚ.

Ostateczna cena emisyjna zostanie ustalona przez Spółkę, w uzgodnieniu z Globalnymi Współkoordynatorami, na podstawie procesu budowania Księgi Popytu wśród inwestorów instytucjonalnych.

Przydział akcji jest zaplanowany na 15 lipca, a debiut akcji na GPW około dwa tygodnie później.

Spółka planuje pozyskać do 375 mln zł z emisji nowych akcji. Środki zostaną przeznaczone na rozwój działalności, zgodnie z priorytetami wydatkowania:

Pozostałe środki, w zależności od rezultatu oferty, mogą zostać przeznaczone na spłatę pożyczek udzielonych przez jedynego akcjonariusza spółki.

Globalnymi Współkoordynatorami oraz Współprowadzącymi Księgę Popytu są mBank i Pekao Investment Banking, Współprowadzącym Księgę Popytu jest Bank Polska Kasa Opieki – Biuro Maklerskie. Doradcą prawnym w procesie jest Gessel, Koziorowski Kancelaria Radców Prawnych i Adwokatów

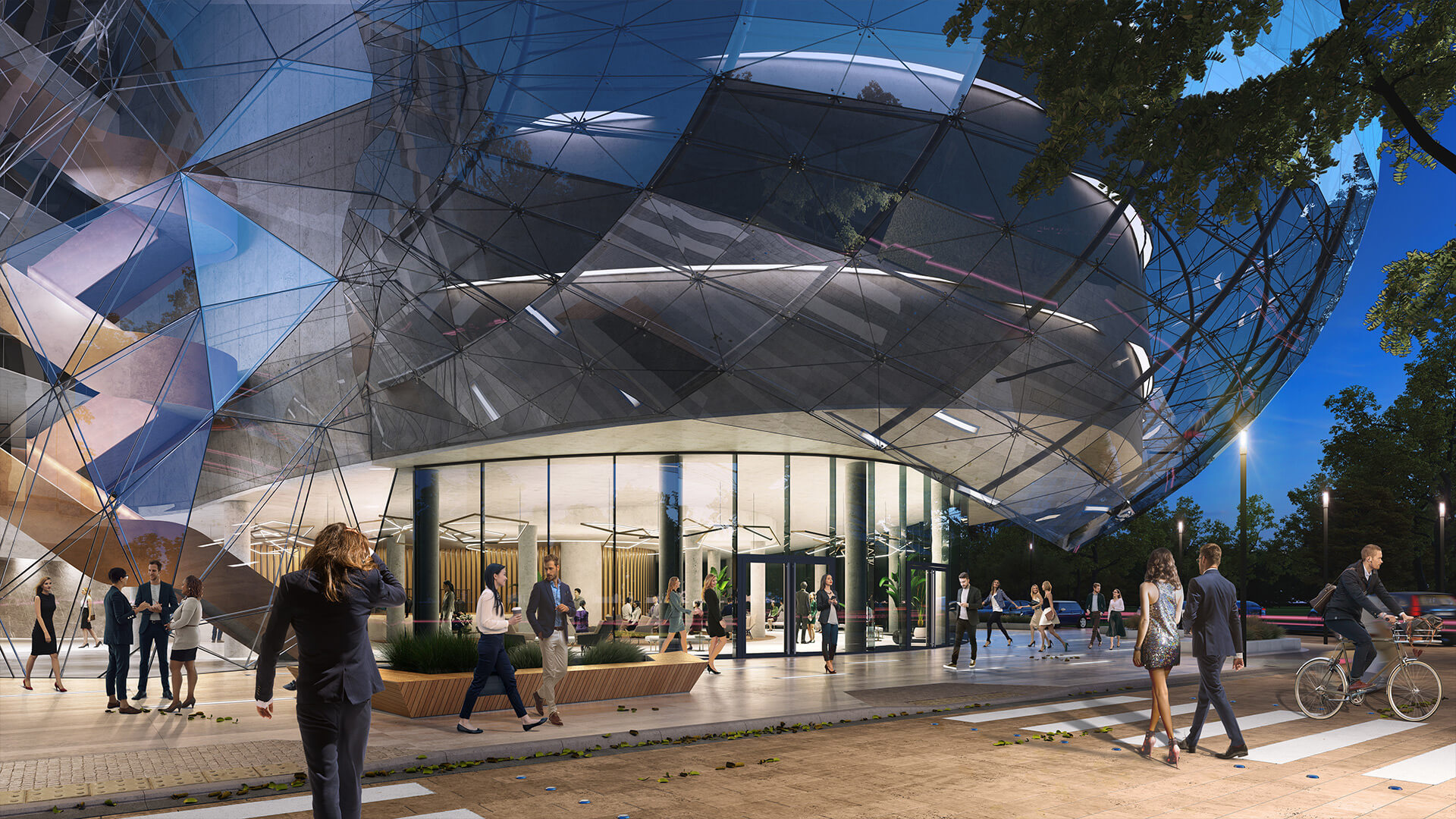

Grupa Kapitałowa Cavatina Holding należy do największych deweloperów powierzchni biurowych działających w Polsce i jest aktualnie obecna w siedmiu miastach Polski w: Warszawie, Krakowie, Łodzi, Wrocławiu, Gdańsku, Katowicach i Bielsku-Białej. Realizowane przez Grupę projekty wyróżniają się unikalną architekturą, nagradzaną w polskich i międzynarodowych konkursach oraz wysoką jakością wykończenia.

Grupa zakończyła budowę dwunastu nieruchomości biurowych, z czego pięć budynków zostało sprzedanych podmiotom zewnętrznym w transakcjach o łącznej wartości przekraczającej 900 mln zł. W następnych latach Grupa, mająca w swoich strukturach m. in. własną pracownię projektową oraz generalnego wykonawcę, a także cały szereg innych kluczowych kompetencji zgrupowanych in-house, planuje realizację i zakończenie kolejnych projektów.

Kluczowym celem strategicznym Grupy jest osiągnięcie do końca 2025 r. 1 mln m2 powierzchni najmu brutto (GLA) portfela, rozumianego jako suma inwestycji zakończonych, w tym sprzedanych, trwających oraz planowanych zabezpieczonych (tj. z gruntem zakupionym lub zabezpieczonym, poprzez zawarcie umowy przedwstępnej zakupu, oraz z rozpoczętym procesem projektowania).

Cavatina Holding stworzyła unikatowy model biznesowy, który opiera się na konsekwentnym budowaniu rozległych kompetencji wewnątrz Grupy. Cavatina Holding samodzielnie zarządza wszystkimi kluczowymi elementami procesu inwestycyjnego. Od momentu analizy i zakupu gruntów, przez projektowanie, generalne wykonawstwo (w tym samodzielny zakup kluczowych materiałów) i zarządzanie budżetem projektu, aż po wykończenie, aranżacje wnętrz i zarządzanie budynkiem w fazie operacyjnej. To pozwala nam, obok elastyczności względem Klienta, ograniczać ryzyka i kumulować wysokie marże wewnątrz organizacji na każdym etapie realizacji, co ma przełożenie na zwiększanie rentowności biznesu całej Grupy.

Więcej informacji udziela:

Łukasz Zarębski

e-mail: lukasz.zarebski@cavatina.pl

tel. kom: + 48 533 889 240

www.cavatina.pl

Niniejszy materiał (oraz informacje w nim zamieszczone) ma charakter wyłącznie promocyjny (reklamowy). W szczególności, nie stanowi on jakiejkolwiek oferty sprzedaży, nakłaniania lub zaproszenia do składania ofert ani propozycji nabycia instrumentów finansowych, jak również nie należy traktować go jako źródła wiedzy wystarczającej do podjęcia decyzji inwestycyjnej dotyczącej nabywania instrumentów finansowych, w szczególności na terytorium Polski. Niniejszy dokument ma charakter wyłącznie poglądowy i informacje w nim zawarte mogą nie być pełne i kompletne.

Jedynym prawnie wiążącym dokumentem zawierającym informacje o Cavatin Holding S.A. z siedzibą w Krakowie („Spółka”), ofercie papierów wartościowych Spółki w Polsce („Oferta”), a także o ich dopuszczeniu i wprowadzeniu do obrotu na rynku regulowanym prowadzonym przez Giełdę Papierów Wartościowych w Warszawie S.A., na podstawie którego zostanie przeprowadzona pierwsza oferta publiczna akcji Spółki na terytorium Polski, jest prospekt („Prospekt”) sporządzony zgodnie z Rozporządzeniem Parlamentu Europejskiego i Rady (UE) 2017/1129 z dnia 14 czerwca 2017 w sprawie prospektu, który ma być publikowany w związku z ofertą publiczną papierów wartościowych lub dopuszczeniem ich do obrotu na rynku regulowanym oraz uchylenia dyrektywy 2003/71/WE („Rozporządzenie Prospektowe”). Zatwierdzony przez Komisję Nadzoru Finansowego („KNF”) i opublikowany prospekt emisyjny jest dostępny na stronie internetowej Spółki: www.ir.cavatina.pl/ipo.

Zatwierdzając Prospekt Komisja Nadzoru Finansowego nie weryfikuje ani nie zatwierdza modelu biznesowego Spółki, metod prowadzenia działalności gospodarczej oraz sposobu jej finansowania. W postępowaniu w sprawie zatwierdzenia Prospektu ocenie nie podlega prawdziwość zawartych w Prospekcie informacji, ani poziom ryzyka związanego z prowadzoną przez Spółkę działalnością oraz ryzyka inwestycyjnego związanego z nabyciem papierów wartościowych Spółki.

Zaleca się, aby potencjalni inwestorzy uważnie zapoznali się z treścią całego Prospektu, a w szczególności z ryzykami związanymi z inwestowaniem w akcje Spółki zawartymi w rozdziale „Czynniki ryzyka” oraz warunkami oferty publicznej. Wszelkie decyzje inwestycyjne dotyczące papierów wartościowych Spółki powinny być dokonywane wyłącznie po rozważeniu treści całego Prospektu wraz z ewentualnymi suplementami, komunikatami aktualizującymi do Prospektu oraz innymi informacjami przekazywanymi zgodnie z Rozporządzeniem Prospektowym oraz ustawą z dnia 29lipca 2005 r. o ofercie publicznej i warunkach wprowadzania instrumentów finansowych do zorganizowanego systemu obrotuoraz o spółkach publicznych (Dz.U. z 2020 r. poz. 2080) ze zm.).

Data dopuszczenia akcji Spółki na Giełdę Papierów Wartościowych w Warszawie S.A. („Dopuszczenie do Obrotu”) może być uzależniona od różnych czynników, takich jak warunki rynkowe. Nie ma żadnej gwarancji, że Dopuszczenie do Obrotu dojdzie do skutku. Na tym etapie nie należy opierać swoich decyzji inwestycyjnych na zamiarach Spółki w odniesieniu do Dopuszczenia do Obrotu. Dokonywanie inwestycji, o których mowa w niniejszym komunikacie, może narazić inwestora na znaczne ryzyko utraty całej zainwestowanej kwoty. Osoby rozważające dokonanie inwestycji powinny skonsultować się z kwalifikowanym doradcą inwestycyjnym, specjalizującym się w doradzaniu przy takich inwestycjach.Informacje zawarte w materiale są aktualne na dzień ich publikacji i mogą być zmieniane bez wcześniejszego powiadomienia, mogą być także niepełne lub skrócone oraz mogą nie zawierać wszystkich istotnych informacji dotyczących Spółki. Odpowiedzialność za sposób wykorzystania informacji zawartych w niniejszym materiale spoczywa wyłącznie na osobie korzystającej z tego materiału. Niniejsze materiały i informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną, w tym rekomendacji inwestycyjnej, w rozumieniu Rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylającego dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowanego Komisji (UE) 2016/958 z dnia 9 marca 2016 r. uzupełniającego Rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 596/2014 w odniesieniu do regulacyjnych standardów technicznych dotyczących środków technicznych do celów obiektywnej prezentacji rekomendacji inwestycyjnych lub innych informacji rekomendujących lub sugerujących strategię inwestycyjną oraz ujawniania interesów partykularnych lub wskazań konfliktów interesów.

Stwierdzenia zawarte w niniejszym dokumencie mogą stanowić „stwierdzenia dotyczące przyszłości”. Stwierdzenia dotyczące przyszłości, są co do zasady rozpoznawalne poprzez użycie słów takich jak, w szczególności: „może”, „będzie”, „powinno”, „planuje”, „oczekuje”, „przewiduje”, „szacuje”, „uważa”, „zamierza”, „projekt”, „zamiar” lub „cel” lub zaprzeczenia takich słów lub użycie innych form takich słów lub porównywalnych terminów. Stwierdzenia dotyczące przyszłości oparte są na aktualnych oczekiwaniach oraz obarczone są szeregiem znanych i nieznanych czynników ryzyka, niepewności oraz innych czynników, które mogą spowodować, że faktyczna sytuacja finansowa, wyniki działalności lub osiągnięcia Spółki lub sektora, w którym prowadzi działalność, będą istotnie różne od wszelkich przyszłych sytuacji finansowych, wyników działalności lub osiągnięć, które zostały przedstawione lub wskazane w dorozumiany sposób w takich stwierdzeniach dotyczących przyszłości. Nie należy nadmiernie polegać na stwierdzeniach dotyczących przyszłości. Stwierdzenia dotyczące przyszłości mogą i często różnią się istotnie od rzeczywistych wyników. Nie można polegać na stwierdzeniach dotyczących przyszłości jako wskazówkach dotyczących przyszłych wyników. Jeżeli nie zostało wskazane inaczej, dane dotyczące rynku, sektora i pozycji konkurencyjnej są danymi szacunkowymi (i, odpowiednio, przybliżonymi) i należy je traktować z zachowaniem ostrożności. Tego rodzaju informacje nie zostały poddane badaniu ani nie były niezależnie weryfikowane, a Spółka nie potwierdziła założeń ekonomicznych tych informacji. Spółka jak również Globalni Koordynatorzy i Współprowadzący Księgę Popytu wraz z ich odpowiednimi podmiotami powiązanymi, wyraźnie zrzekają się wszelkich obowiązków lub zobowiązań w zakresie aktualizowania, weryfikowania lub korygowania jakichkolwiek stwierdzeń dotyczących przyszłości zawartych w niniejszym komunikacie, tak w przypadku powstania nowych informacji, jak i zajścia przyszłych zdarzeń lub w innych przypadkach.

Żaden z Globalnych Współkoordynatorów i Współprowadzących Księgę Popytu ani ich dyrektorów, członków organów, pracowników, doradców lub pełnomocników nie przyjmuje jakiejkolwiek odpowiedzialności z tytułu – ani nie składa, wprost lub w sposób dorozumiany, żadnych oświadczeń ani zapewnień w przedmiocie – prawdziwości, rzetelności lub kompletności informacji zawartych w niniejszym materiale (ani w przedmiocie tego, czy jakiekolwiek informacje zostały pominięte w niniejszym materiale) albo innych informacji dotyczących Spółki, jej podmiotów zależnych lub powiązanych, niezależnie od tego, czy w formie pisemnej, ustnej, wizualnej czy elektronicznej oraz niezależnie od sposobu transmisji lub udostępnienia, jak również z tytułu jakichkolwiek szkód wynikających z wykorzystania niniejszego komunikatu lub jego zawartości albo powstałych w jakikolwiek sposób w związku z niniejszym komunikatem lub jego zawartością.

Globalni Współkoordynatorzy i Współprowadzący Księgę Popytu działają w związku z Ofertą wyłącznie na rzecz Spółki, a nie jakiejkolwiek innej osoby. Nie będą oni uznawali jakiejkolwiek innej osoby jako ich klienta w związku z Ofertą i nie będą odpowiedzialni wobec kogokolwiek, za wyjątkiem Spółki, z tytułu ochrony należnej ich klientom lub udzielania porad w związku z Ofertą, w związku z treścią niniejszego komunikatu lub jakąkolwiek inną sprawą, transakcją lub porozumieniem, o którym mowa w niniejszym komunikacie.

Rozpowszechnianie niniejszego dokumentu w niektórych państwach może być zabronione. Prospekt ani papiery wartościowe Spółki nim objęte nie były i nie będą przedmiotem rejestracji, zatwierdzenia lub notyfikacji w jakimkolwiek państwie poza Rzeczpospolitą Polską, w szczególności zgodnie z przepisami Rozporządzenia Prospektowego lub Amerykańskiej Ustawy o Papierach Wartościowych z 1933 r., ze zmianami („Amerykańska Ustawa o Papierach Wartościowych”) i nie mogą być oferowane ani sprzedawane poza granicami Rzeczypospolitej Polskiej (w tym na terenie innych państw Unii Europejskiej oraz Stanów Zjednoczonych Ameryki), chyba że w danym państwie taka oferta lub sprzedaż mogłaby zostać dokonana zgodnie z prawem, bez konieczności spełnienia jakichkolwiek dodatkowych wymogów prawnych przez Spółkę i jejdoradców.

Rozpowszechnianie niniejszego dokumentu oraz innych informacji związanych z Ofertą może być ograniczone przepisami prawa, a osoby, które wejdą w posiadanie jakiegokolwiek dokumentu lub innych informacji, o których mowa w niniejszym komunikacie, powinny zasięgnąć informacji o takich ograniczeniach oraz je przestrzegać. Nieprzestrzeganie wspomnianych ograniczeń może stanowić naruszenie przepisów prawa dotyczących papierów wartościowych w danej jurysdykcji. Niedozwolona jest dystrybucja niniejszego dokumentu na terytorium Stanów Zjednoczonych Ameryki, Kanady, Japonii oraz Australii lub jakiejkolwiek innej jurysdykcji, w której takie działanie stanowiłoby naruszenie odpowiednich przepisów w danej jurysdykcji. Informacje zawarte w załączonym dokumencie nie stanowią oferty sprzedaży ani zaproszenia do złożenia oferty nabycia papierów wartościowych w Stanach Zjednoczonych Ameryki, Kanadzie, Japonii ani Australii lub jakiejkolwiek innej jurysdykcji, w której takie działanie stanowiłoby naruszenie odpowiednich przepisów w danej jurysdykcji.